最近のニュースで「金利」という言葉を耳にしない日はありません。特に「住宅ローン」を組んでいる方やこれから検討している方にとって、「政策金利」がどこまで上がるのかという疑問は、家計の将来を左右する切実な不安に直結しています。

長らく続いた「ゼロ金利時代」が終わり、日本経済は「金利のある世界」への歴史的な転換点を迎えました。日銀の利上げ決定は私たちの財布にどのような変化をもたらし、返済額は具体的にいくら増える可能性があるのでしょうか。

この記事では、専門的な予測データに基づき、2028年に向けた金利の到達点や、変動金利住宅ローンの注意点について分かりやすく整理します。

日本の政策金利はどこまで上がるか:最新予測を分析

私たちの生活に密接に関わる金利のニュース。2025年末に大きな決断が下され、日本経済は「金利のない特殊な世界」から「普通の経済」への一歩を踏み出しました。

これから数年間にわたって金利がどのような軌道を辿るのか、その大きな流れを確認しましょう。

日本の政策金利の仕組みと現状の0.75%が持つ意味

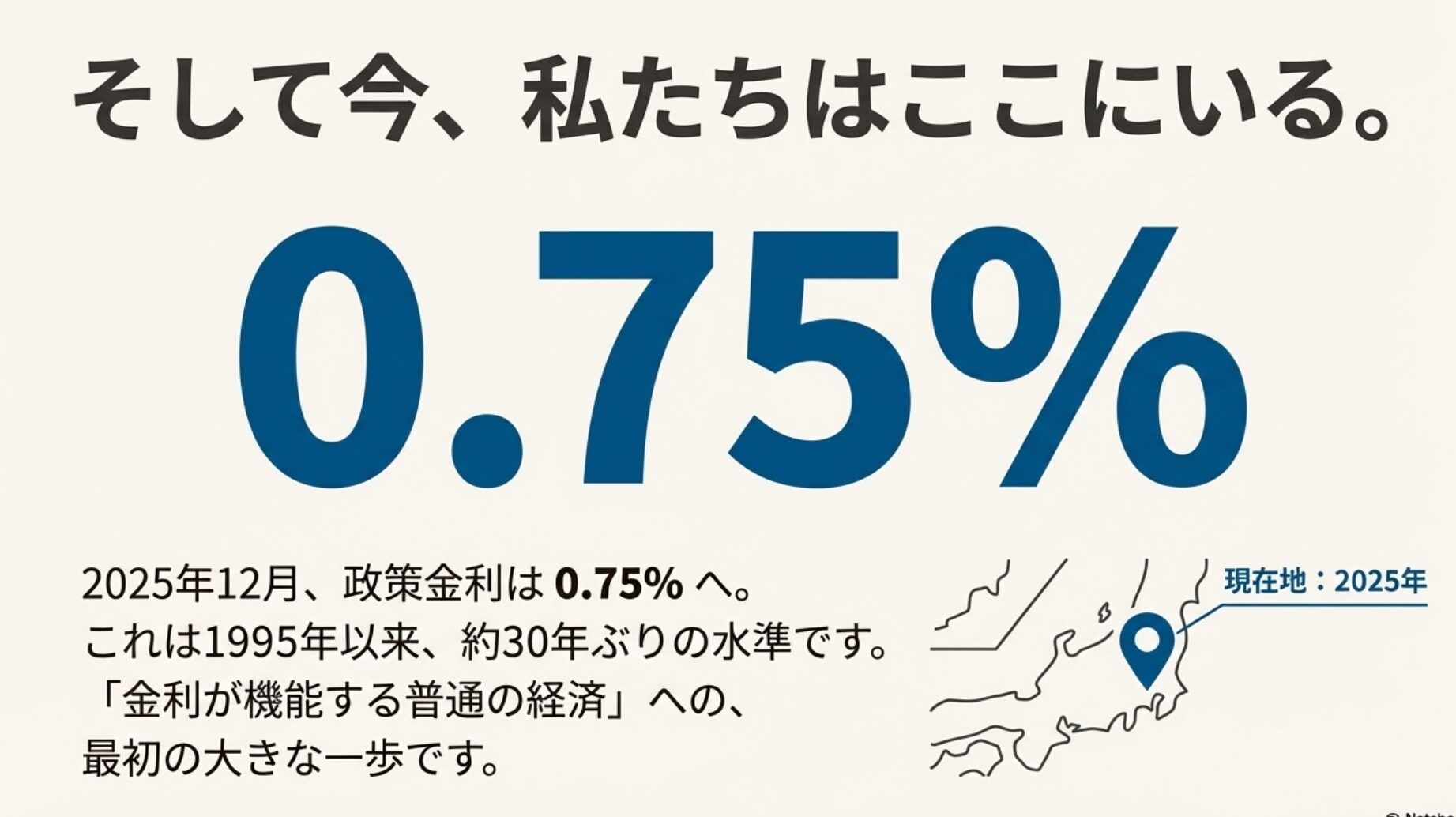

「政策金利」(※1)とは、中央銀行である日本銀行(日銀)が景気や物価の安定を目的として設定する短期的な金利の誘導目標です。2025年12月、日銀は無担保コールレート(※2)を0.75%程度に引き上げることを決定しました。

この0.75%という数字は、単なる0.25%の利上げ以上の歴史的な重みを持っています。実は日本において金利がこの水準に達するのは、1995年以来、実に約30年ぶりの出来事なのです。

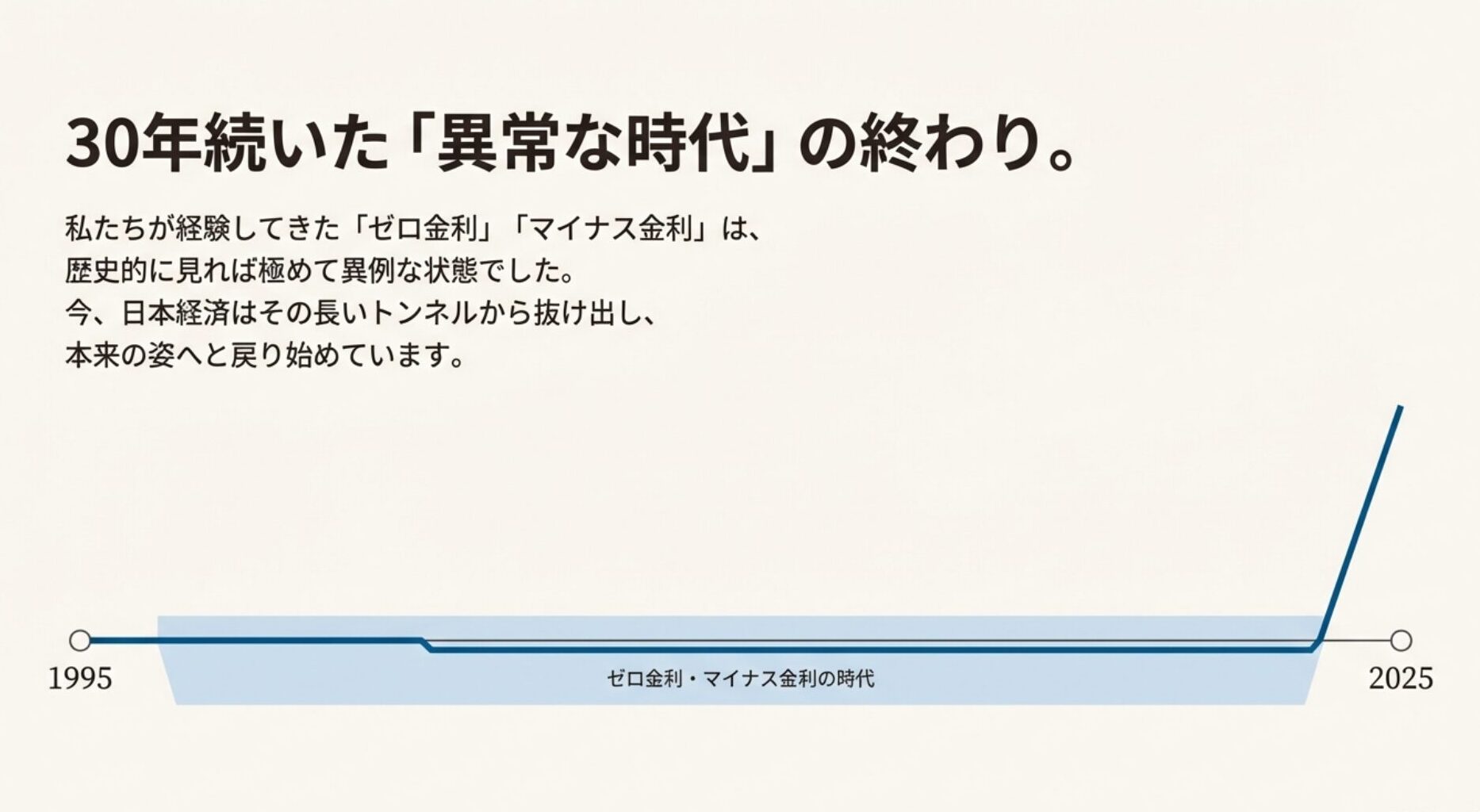

私たちが長年当たり前だと思ってきた「ゼロ金利」や「マイナス金利」は、歴史的に見れば極めて異例な「非伝統的」な状態でした。

今回の引き上げは、日本が長きにわたる異常事態から脱却し、金利が景気を調節する本来の機能を果たす経済環境へ完全に回帰したことを象徴しています。

しかし、名目金利(※3)が0.75%になっても、将来の物価上昇率を差し引いた「実質金利(※4)」は依然として大幅なマイナス圏にあります。

つまり、日銀の姿勢としては、金利機能は戻しつつも、景気を下支えするために依然として緩和的な環境を維持しているという二面性を持っています。

ここから「普通の金利」へ向けて、さらなる調整が続くのかどうかが焦点となっています。

(※2)無担保コールレート:金融機関同士が短期資金を貸し借りする際の金利。日銀が操作対象とする、変動金利ローンの起点指標です。

(※3)名目金利:物価変動を考慮しない額面通りの金利。預金通帳の利率や契約金利など、日常的な取引の基準となる数値です。

(※4)実質金利:名目金利から予想物価上昇率を引いた値。投資や消費の判断における真のコストであり、経済活動を促す実質的な尺度です。

ゼロ金利から正常化へ至る日銀の金融政策の歴史推移

「政策金利 どこまで上がるか」という未来を知るためには、私たちがどこから来たのかを理解しなければなりません。

1990年代のバブル崩壊後、日本経済は深刻なバランスシート調整に直面しました。日銀は1999年に世界初となる「ゼロ金利政策(※5)」を導入し、短期金利をゼロに張り付かせました。

その後もデフレ(物価の下落)との戦いは続き、2001年には「量的緩和(※6)」、そして2013年からはアベノミクス下での「異次元緩和」が開始されました。

2016年には「マイナス金利政策(※7)」と「イールドカーブ・コントロール(YCC)(※8)」という、極めて強力かつ特殊な枠組みが構築されました。短期から長期までの金利を日銀が力ずくで抑え込むこの政策は、円安を招き企業収益を改善させましたが、一方で市場機能を麻痺させる副作用もありました。

2024年のマイナス金利解除、そして2025年の連続利上げは、この30年に及ぶ「デフレとの死闘」に終止符を打ち、出口へと向かう最終章です。

現在の正常化プロセスは、経済の実勢に合わせて金利を調整する「普通の時代」を取り戻すための不可逆的な歩みと言えるでしょう。

(※6)量的緩和:中央銀行が供給する「通貨の量」を目標とする政策。大量の資金を市場に流し、投資や消費を強力に刺激する狙いがあります。

(※7)マイナス金利政策:民間銀行の預金の一部に手数料を課す制度。銀行が企業融資や投資へ資金を回すよう促す、異例の緩和手段です。

(※8)イールドカーブ・コントロール(YCC):短期から長期までの国債利回りを目標範囲に収める操作。長期金利を低位固定し、設備投資等を支えます。

政策金利の到達点を探る上で鍵となる中立金利の議論

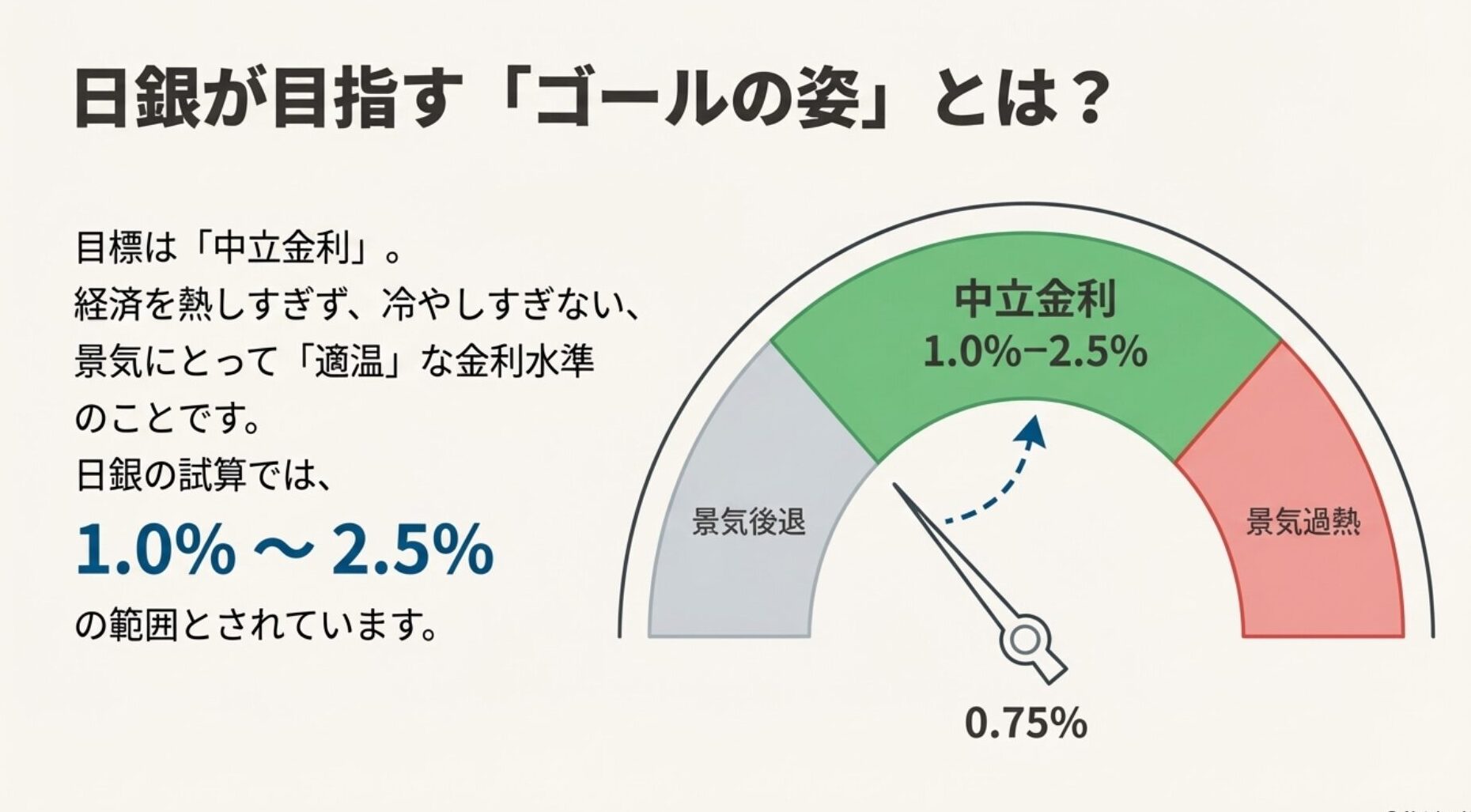

専門家や投資家が金利のゴール、つまり「ターミナルレート(※9)」を見極める際に最も重視するのが「中立金利(※10)」という概念です。

これは、経済を熱しも冷やしもせず、物価が安定した状態で巡航できる、景気に中立的な金利水準を指します。

日銀の推計によれば、現在の日本における名目の中立金利は1.0%から2.5%の間という広いレンジに分布していると考えられています。

現在の0.75%という金利は、このレンジの最低ラインである1.0%にも達していません。つまり、理論的には現在の金利はまだ「景気を温める緩和的な水準」であり、1.0%を超えるまでは日銀にとって利上げは「緩和の度合いを弱めるだけ」の作業となります。

植田総裁は中立金利の具体的な水準を明言することを避けていますが、市場関係者の間では、まずはこのレンジの中間値付近である1.5%程度までの上昇をメインシナリオとして織り込む動きが強まっています。これは推計値にばらつきがあり、事前に数値を固定するリスクを回避するためです。

(※10)中立金利:景気に中立的な影響を与える理論上の金利水準。現在の政策が緩和的か引き締め的かを判断するための実務的な尺度です。

次の利上げはいつか2026年から2028年の予想パス

今後の具体的なスケジュール予測ですが、日銀は急激なショックを避けるため、「経済・物価情勢の展望(展望レポート)」を公表するタイミングに合わせて、緩やかに調整を進めると見られています。

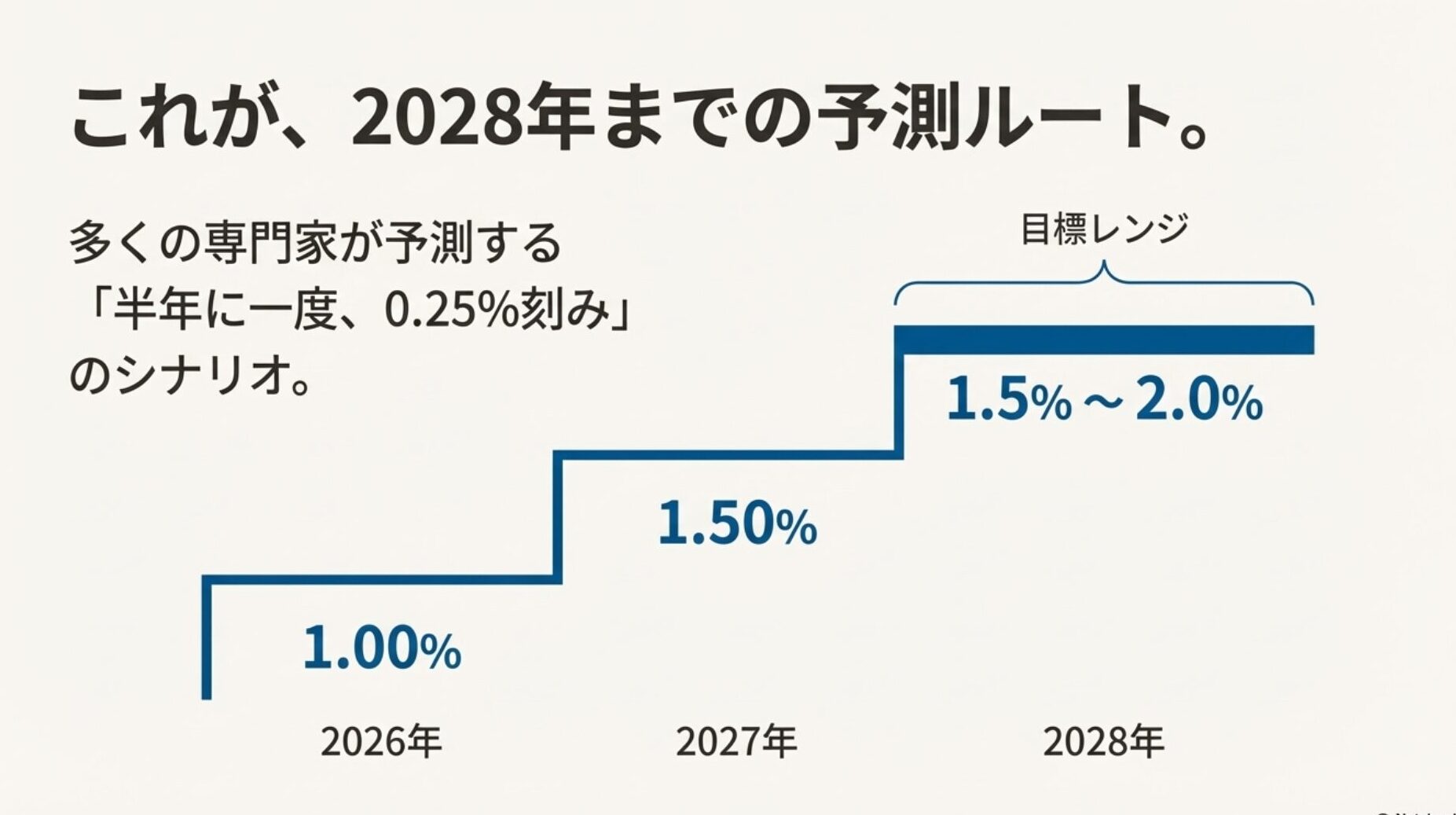

多くのエコノミストのコンセンサスは「半年に1回、0.25%刻み」の利上げです。このシナリオに当てはめると、2026年7月頃には1.00%へ到達し、2027年1月には1.25%、そして2027年7月には1.50%へと段階的に引き上げられる可能性があります。

この予測の背景には、2026年「春闘」(※11)での賃上げが4.5%から5.0%程度の高い水準で維持され、実質賃金がしっかりとプラスに転じるという期待があります。賃金と物価の好循環が確認されれば、日銀は自信を持って「金利のある世界」を構築していけるでしょう。

ただし、円安が止まらず1ドル160円を超えて定着するような緊急事態(「タカ派シナリオ」)や、逆に米国経済の急減速で国内消費が冷え込む(「ハト派シナリオ」)によっては、このパスは大きく書き換えられる不確実性も孕んでいます。

米国FRBの利下げ局面と日本の金利上昇が及ぼす影響

日本の金利は、世界最大の経済大国であるアメリカの動向と密接にリンクしています。現在、「米国連邦準備制度理事会(FRB)」(※12)はインフレ抑制から景気配慮へと舵を切り、「利下げサイクル」に入っています。

しかし、FRBが利下げを行っても、2026年の米国政策金利は3.5%~3.75%付近という「かつてのゼロ金利時代」とは比較にならない高水準で着地すると予想されています。

日本が利上げしアメリカが利下げすれば、日米の金利差は縮小し、理論上は「円高」を誘発するはずです。しかし、実際には依然として2%以上の金利差が残るため、1ドル100円といった極端な円高への回帰は想定しにくく、円安傾向が根強く残るという分析もあります。

世界的に見れば、日本だけが「利上げ」という逆行するサイクルにありますが、これは他国に周回遅れで正常化に向かっているためであり、日本経済独自の強さを反映した動きでもあります。

住宅ローン利用者が知るべき政策金利の上習と返済リスク

「政策金利がどこまで上がるか」という問いが最も切実なのは、「変動金利型」の住宅ローンを利用している約7割の世帯でしょう。

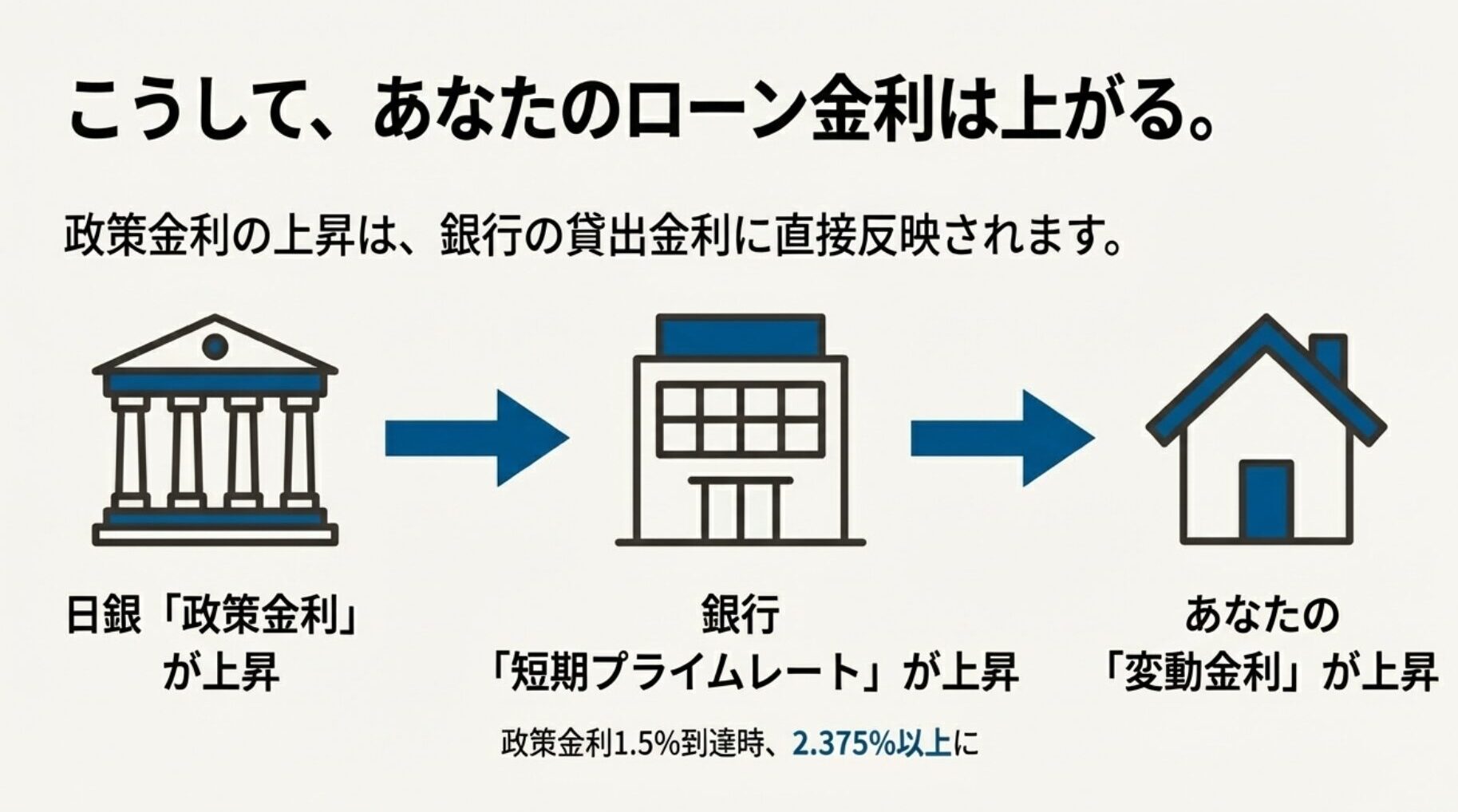

政策金利の上昇は、銀行が企業への貸出基準とする「短期プライムレート」に反映され、それがそのまま私たちのローンの基準金利を押し上げます。

わずか0.25%の上昇であっても、借入額が大きい住宅ローンでは月々の負担額が数千円、総返済額では100万円単位で膨らむ可能性があるのです。

金利のある世界へ戻るということは、これまでの「借りれば借りるほどお得」というデフレ期の感覚を捨て去る必要があることを意味します。現在の0.75%という水準から、さらに1.5%、あるいは不確実性によっては2.0%まで上がった場合、家計の可処分所得(※13)は目に見えて減少します。

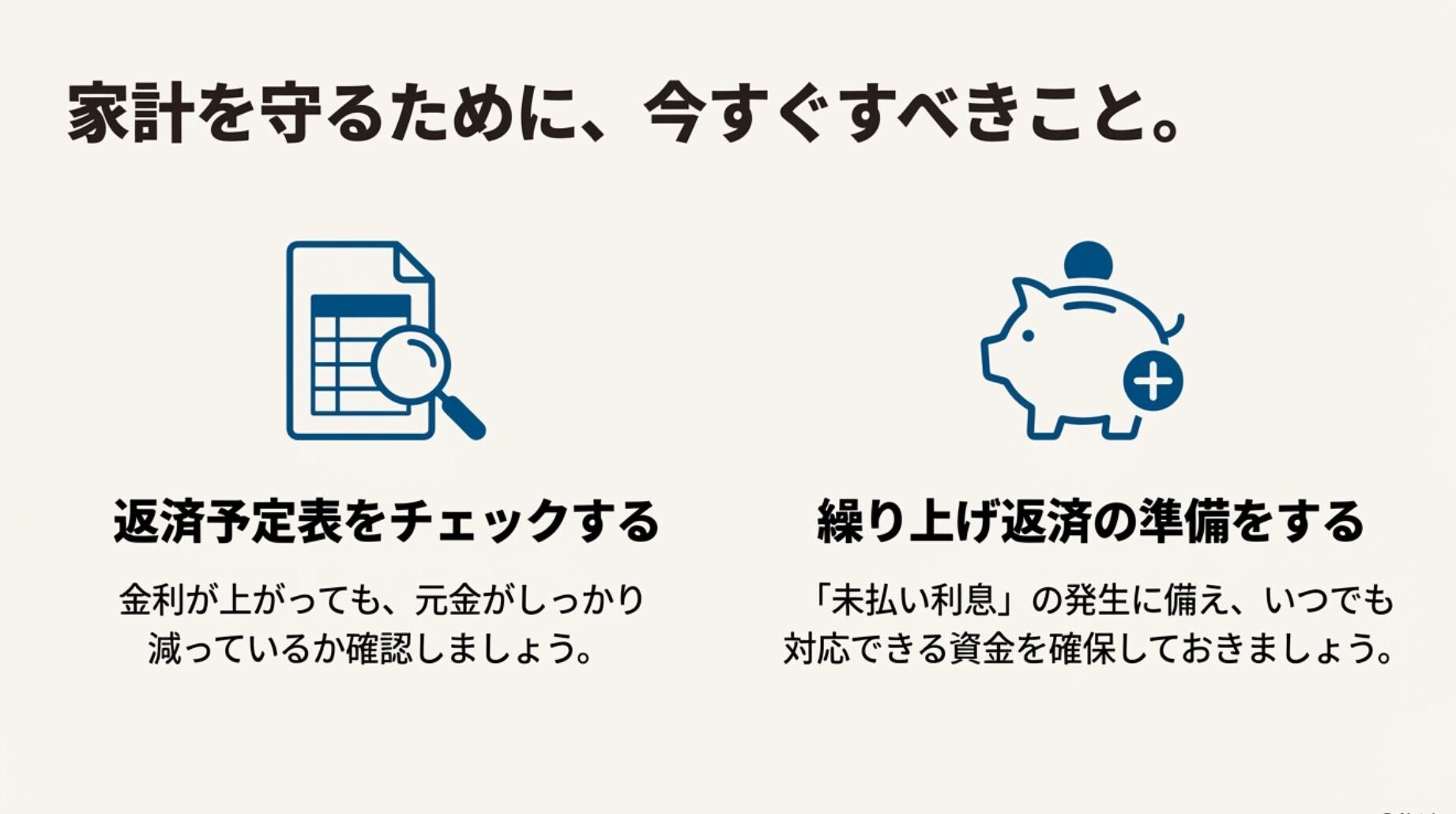

上昇リスクをあらかじめ家計に組み込み、繰り上げ返済用の資金を確保する、あるいは自分自身の稼ぐ力を高めてインフレと金利高を乗り越えるといった、攻めと守りの両方の戦略が不可欠になります。

政策金利がどこまで上がるかによる市場や家計への影響

利上げの影響は、私たちの生活のあらゆる場面に波及します。

住宅ローンの詳細なルールや銀行の収益構造の変化、さらには政治的な力学まで、私たちが知っておくべき具体的な影響について詳しく掘り下げていきましょう。

変動金利に連動する短期プライムレート引き上げの行方

変動金利型住宅ローンの適用金利を決めるベースとなるのが、各銀行が設定する「短期プライムレート(短プラ)」(※14)です。

この短プラは、1.475%という水準に長らく凍結されてきましたが、2024年から2025年にかけての日銀による連続利上げを受け、その「岩盤」はついに完全に崩れ去りました。

2025年12月19日、日銀は政策金利を約30年ぶりの高水準となる0.75%程度へ引き上げることを決定しました。これを受け、メガバンク各行は短プラのさらなる引き上げを決定しています。

2025年3月時点で1.875%へと引き上げられていた短プラですが、今回の利上げを反映し、2026年前半には2.125%の水準へ到達し、さらに政策金利の上昇過程で2.375%以上へと引き上げられていくことが予想されます。

利ざや確保は不可避な状況

銀行側も、2026年2月から普通預金金利を0.3%へ引き上げるなど、預金獲得のための調達コストが増大しています。

逆ザヤ(※15)による損失を避けるためにも、短期プライムレートの引き上げによる利ざや確保は不可避な状況であり、今後も政策金利の上昇に遅行して連動していく傾向が続くと見られます。

(※15)逆ザヤ:資金調達コストが運用利回りを上回る損失状態。金利上昇局面で銀行が健全性を維持するために回避すべき経営リスクです。

住宅ローンの5年ルールや125%ルールに潜むリスク

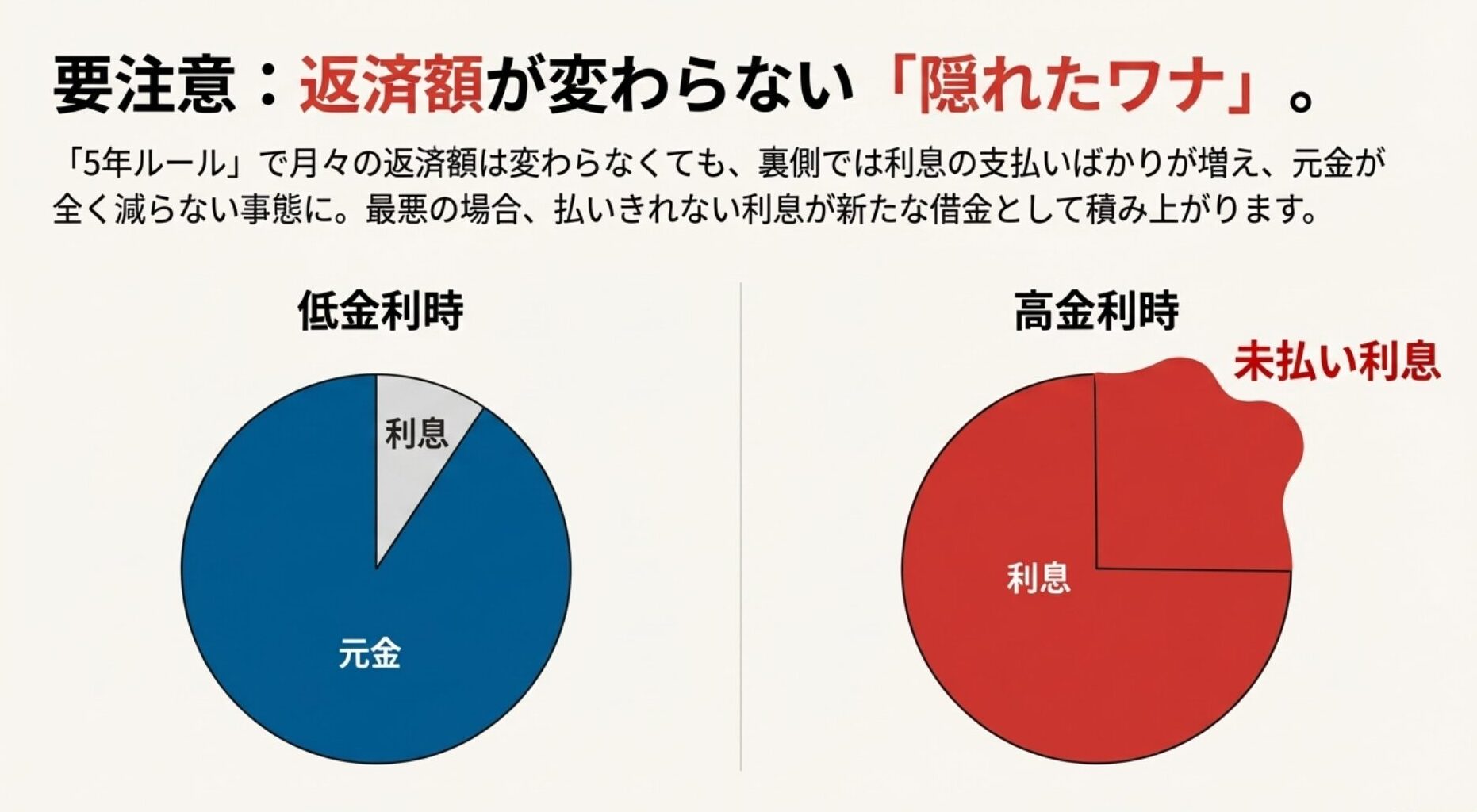

変動金利のローンには、多くの銀行で「5年ルール」と「125%ルール」が採用されています。これは金利が上がっても、5年間は月々の返済額を変えず、6年目の見直し時も従来の1.25倍までしか引き上げないという制度です。

一見、利用者を守る優しいルールに見えますが、これが「支払いの先送り」という致命的なリスクを隠していることは意外と知られていません。

返済の内訳に注意!「未払い利息」の罠

最悪の場合、計算上の利息額が、私たちが支払っている返済額そのものを上回ってしまい、溢れた分の利息が借金として積み上がる「未払い利息」(※16)が発生します。

2026年以降の金利上昇局面では、単に返済額が変わらないことに安心するのではなく、元金がしっかり減っているか返済予定表を厳しくチェックする必要があります。

長期金利上昇によるメガバンクの固定金利住宅ローン

一方で、「長期金利」(※17)に連動する固定金利型の住宅ローンは、日銀の政策決定に先んじて市場の予想を反映し、すでに高騰しています。

大手銀行の10年固定型最優遇金利は、2025年末時点で2.26%~2.665%という、以前の1%前後だった頃とは様変わりした水準にあります。

長期金利が2.5%から2.8%付近まで上昇する予測がある中で、固定金利は「将来の不透明感を回避するための高い安心料」としての性格を強めています。

これから借りる方や借り換えを検討している方にとって、現在の2%台の固定金利を選ぶべきか、将来的に上がると分かっていても現状では低い変動金利(0.7%~)を選ぶべきかは非常に難しい判断です。

もし将来的に変動金利が3%を超えるような事態になれば、現在の固定金利は正解となりますが、金利の行方を誰にも断定できない以上、自分自身のライフプランとリスク許容度に合わせて判断するしかありません。

政策金利の上昇が銀行の収益や預金金利に与える恩恵

金利上昇は悪いことばかりではありません。私たち「預金者」にとっては、ようやく恩恵が受けられる時代がやってきました。

メガバンク3行は「普通預金金利」を0.3%(以前は0.001%~0.02%程度)へと引き上げる動きを見せており、これは約30年ぶりの高水準です。

100万円を預けていれば年間3,000円程度の利息が付くことになり、ようやく資産としての現金が価値を持ち始めました。また、「個人向け国債(変動10年)」などの商品も、安全資産としての魅力を取り戻しています。

銀行業界全体にとっても、金利上昇は貸出金利と預金金利の差(利ザヤ)(※18)が拡大するため、資金利益が増大する強力な収益改善要因となります。

ただし、銀行が保有する大量の国債には金利上昇による「含み損」が発生するため、その健全性については注視が必要です。

金利のある世界は、預金者が正当な利益を得る、本来の資本主義の姿への回帰でもあります。

物価上昇への備え

預金金利の上昇はうれしいニュースですが、物価上昇率がそれ以上であれば実質的な購買力は目減りします。預金だけで安心せず、資産運用の一部にインフレに強い株式や不動産などを組み込む視点もこれまで以上に重要です。

利上げ後も進む円安と実質金利の低さが招く為替の謎

教科書的な理論では、日本の金利が上がれば円安は止まり、円高方向へ動くはずです。しかし、日銀が0.75%まで利上げをしてもなお1ドル150円台後半という円安が続いている現状には、「為替の謎」が潜んでいます。

その最大の理由は、名目金利が上がっても物価上昇率を加味した「実質金利」が依然として大幅なマイナスであり、円を持っているメリットが世界的に見てまだ薄いことにあります。

野村證券の分析によれば、日本のインフレ期待が2%を超えて定着する中で、金利上昇がそれに追いついていないことが円売りを誘っていると指摘されています。

この「実質的な低金利」状態が解消されない限り、円安による輸入インフレの圧力は簡単には消え去らない可能性が高いでしょう。

財政政策や政治力学が金利の到達点に与える不透明感

金利がどこまで上がるかを決めるのは、日銀のデータ分析だけではありません。実は、政府の財政運営という「政治の都合」が金利を予期せぬ方向へ突き動かすリスクがあります。

政府は景気浮揚のためにアクセルを踏み続けていますが、「財政規律」(※19)が緩んでいると市場が判断すれば、国債が売られて金利が急騰する「悪い金利上昇」が起きかねません。また、政治家から日銀に対して「利上げを止めてほしい」という圧力がかかる可能性もあります。

こうした日銀と政府の「ポリシーミックス」(※20)の矛盾が解消されなければ、金利は経済の実勢以上に上昇して景気を冷やすか、あるいはインフレを加速させるかの危険な二者択一を迫られることになります。

(※20)ポリシーミックス:金融政策と財政政策の組み合わせ。両者が整合的に運用されることで、安定的な経済成長が図られます。

よくある質問(FAQ)

Q変動金利から固定金利への借り換えは今からでも間に合いますか?

Q住宅ローンの「未払い利息」が発生しているかどうか、どこで確認すればいいですか?

Q金利が上がるとマンションや一戸建ての価格は下がりますか?

Q金利上昇局面で、新NISAなどでの資産運用はどう見直すべきですか?

Q賃貸住宅に住んでいますが、金利上昇で家賃が上がる可能性はありますか?

将来を見据え政策金利がどこまで上がるか改めて考える

これまでの分析を総合すると、政策金利 どこまで上がるかという問いへの、現時点における最も誠実な答えは「2027年から2028年頃に1.5%前後へと到達し、状況次第では2.0%を試す」というシナリオです。

これは中立金利の議論から導き出される、日本経済が「緩和」でも「引き締め」でもない、「適温の状態」へ着地するための標準的なパスです。私たちは、30年に及ぶゼロ金利のぬるま湯から完全に出て、この新しい環境に適応していかなければなりません。

「金利のある世界」は、借金をしている人には厳しい試練を与えますが、適切に資産を管理し、自ら稼ぐ力を高める人にとってはチャンスを運びます。

ゾンビ企業の淘汰が進み、経済の「新陳代謝」が加速することは、長期的には日本経済の体質を強くするはずです。多角的な視点で家計の羅針盤を合わせていきましょう。

| 項目 | 2026年予測 | 2027-28年予測 |

|---|---|---|

| 政策金利 | 1.00% ~ 1.25% | 1.50% ~ 2.00% |

| 短期プライムレート | 2.125% 程度 | 2.375% 以上 |

| 住宅ローン変動金利 | 上昇傾向へ転換 | リスク管理が最優先 |

金利上昇への備えは、早ければ早いほど家計を守る強力な盾となります。

最終的な金融商品の選択や投資判断については、ご自身の家計状況をよく確認し、必要に応じて金融機関や専門家へ相談することをお勧めします。正しい知識を持って、新しい時代を前向きに歩んでいきましょう。