2008年に世界中を震撼させた経済の波乱、リーマンショックとは何だったのかを疑問に思っている方は多いはずです。ニュースなどで耳にする機会はあっても、その仕組みを完璧に理解するのは少し難しいですよね。

この記事では、リーマンショックとは何かを簡単に、そして初心者の方でもわかりやすく紐解いていきます。当時の金融危機がなぜ起きたのかという根本的な原因から、私たちの住む日本への影響がどのようなものだったのかまで、順を追って整理しました。

いつ発生して、どのような対策が取られたのかという点を含め、その全体像を一緒に見ていきましょう。

- Pointリーマンショックが発生した根本的な原因と複雑な金融の仕組み

- Point世界的な金融危機が日本経済に与えた具体的なダメージと波及経路

- Point当時の深刻な社会問題となった派遣切りや生活への甚大な影響

- Point未曾有の危機を乗り越えるために行われた公的な経済対策とその効果

- リーマンショックの仕組みを基礎から学びたい方

- 日本経済が受けた深刻な打撃の背景を知りたい方

- 当時の派遣切りなどの社会問題を整理したい方

リーマンショックとは、簡単に仕組みを解説

「リーマンショック」という言葉は、今や歴史的な経済用語として定着していますが、その実態は非常に複雑なパズルのようなものです。まずは、この巨大な危機がどのようにして幕を開けたのか、その全体像を整理していきましょう。

リーマンショックとは、簡単に基本を解説

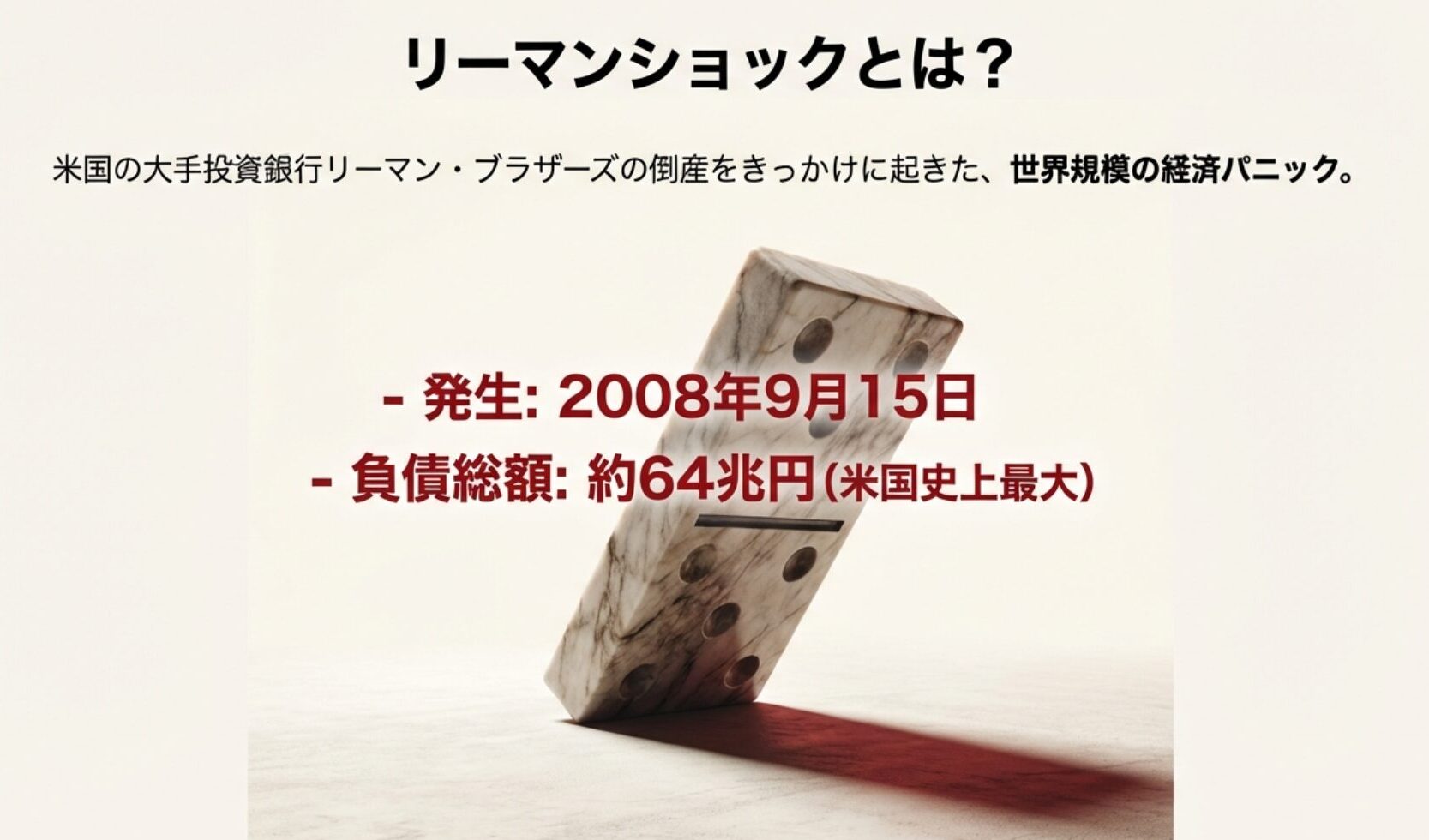

リーマンショックを一言で表現するなら、「アメリカの大手投資銀行*1であるリーマン・ブラザーズ*2が倒産したことをきっかけに起きた、世界規模の経済パニック」のことです。

2008年9月に発生したこの出来事は、単なる一企業の倒産という枠を超え、世界中の銀行や企業の資金繰りを瞬時に悪化させ、戦後最悪とも言われる世界不況を招きました。私たちが「リーマンショック」と呼ぶのは、この一連の経済危機の総称でもあります。

負債総額の規模とその衝撃

リーマン・ブラザーズが抱えていた負債総額*3は、なんと約6,000億ドルに上りました。当時の日本円に換算すると約64兆円という天文学的な数字です。これほどの巨大企業が救済されずに倒産したという事実、市場に「明日は我が身かもしれない」という強烈な恐怖を植え付けました。これにより、世界中の金融機関が互いにお金を貸すのを止めてしまう事態に陥ったのです。

なぜ「ショック」と呼ばれたのか

ショックと呼ばれる理由は、その予測不可能性と影響の範囲にあります。当時、世界中の投資家や政府は、どんなに状況が悪くても「リーマンほどの巨大銀行なら、最後はアメリカ政府が公的資金を入れて助けるだろう」と高を括っていました。しかし、政府が救済を見送ったことで、市場のルールが根底から覆されました。この「予期せぬ裏切り」が連鎖的なパニックを呼び、ショックの正体となったのです。

*2 リーマン・ブラザーズ:1850年創業の米国大手投資銀行。2008年の経営破綻は、グローバル金融機関が相互不信に陥る連鎖的パニックを招き、金融システムの脆弱性を露呈させた。

*3 負債総額:企業が抱える全ての借金や支払い義務の合計額。経営破綻時の市場への影響範囲を測る指標であり、債権者の損失や金融システム全体へのダメージを予測する基準となる。

2008年に起きた世界金融危機の歴史的背景

2008年の危機がいきなり発生したわけではありません。そこに至るまでには、数年にわたるアメリカの「住宅バブル*4」という土壌がありました。2000年代初頭、ITバブルの崩壊や9.11テロ後の景気対策として、アメリカは異例の低金利政策*5を続けていました。この余ったお金が住宅市場へと流れ込み、アメリカ中が「家さえ買えば将来必ず高く売れる」という幻想を抱き始めたのです。

低金利政策が生んだ空前のバブル

家を買う人が増えれば住宅価格は上がります。価格が上がれば、さらに家を欲しがる人が増えるという上昇スパイラルが生まれました。投資家たちも、リスクが低く安定して値上がりする住宅市場を「金のなる木」として注目し、大量の資金を投入しました。この熱狂の中では、本来なら家を買えるはずのない層にまで手が伸びていくことになります。これがサブプライムローン*6の拡大です。

金融工学の過信という罠

当時の金融界を支配していたのは、高度な数学を駆使した「金融工学*7」でした。「複数のリスクのある債権をまとめれば、全体としてのリスクは分散され、安全な商品になる」という理論が信奉されていました。格付け会社*8もこれらの商品に「最高ランク」の評価を与え、世界中の年金基金や地方銀行までもが、高い利回りを求めてこれらの「実は危険な商品」を買い漁っていたのです。2008年は、その虚構が限界を迎え、一気に崩れ去った年でした。

*5 低金利政策:中央銀行が景気浮揚を目的に金利を下げる措置。借入コストを下げて企業の投資を促すが、行き過ぎると資産価格の過度な高騰や投機を招く実務的な副作用を伴う。

*6 サブプライムローン:信用力の低い所得者層に向けた米国の住宅融資。高い貸倒リスクを承知で高金利を設定するが、返済不能が続出すると証券化商品を通じ世界規模の不安を増幅させた。

*7 金融工学:数学的・統計的手法を用いて金融商品の価格決定やリスク管理を行う技術。複雑な証券化商品を設計したが、市場急変時にモデルが機能せず危機を深刻化させた側面も持つ。

*8 格付け会社:債券等の信用力を記号で評価する民間の調査機関。投資判断の重要な基準となるが、当時は証券化商品のリスクを過小評価し被害を拡大させたとして批判された。

原因となったサブプライムローンの崩壊

リーマンショックの直接的な引き金となったのは、「サブプライムローン」という低所得者向けの住宅ローンの焦げ付き*9です。サブプライムとは、信用力の低い層を指します。本来、返済能力が不透明な人に大金を貸すのは銀行にとって非常にリスクが高いのですが、バブルの熱狂がその常識を麻痺させていました。

「家が値上がりする」ことが前提の契約

サブプライムローンの特徴は、最初の数年間だけ金利を非常に低く設定し、その後急激に金利が跳ね上がる仕組みにありました。「金利が上がる前に、値上がりした家を売れば儲かる」という前提での契約でしたが、住宅価格の上昇が止まった瞬間、この計画は破綻しました。支払いができなくなった人々が家を差し押さえ*10られ、住宅市場には中古物件が溢れ返り、さらに価格が下落するという地獄のような悪循環が始まったのです。このローンの崩壊は、単に家を失った人がいるという個人の問題に留まらず、火の手は一気にグローバル金融システム全体へと燃え広がっていったのです。

*10 差し押さえ:債務不履行に対し担保物件を強制的に回収する法的措置。大量発生は不動産市場への供給過多を招き、住宅価格を一段と押し下げて地域経済の衰退を加速させる実務的懸念がある。

リーマンブラザーズの倒産がいつ起きたかの経緯

2008年9月15日の月曜日、世界は絶望的なニュースで朝を迎えました。米投資銀行第4位のリーマン・ブラザーズが、日本の民事再生法に相当する連邦破産法第11条*11の適用を申請したのです。アメリカ政府は「モラルハザード*12」を防ぐという名目で、リーマンを見捨てました。

交渉決裂と運命の月曜日

リーマン・ブラザーズは他行に比べて、不動産関連の怪しい債権をあまりにも多く抱えすぎていました。市場がその危険性を察知して株価が急落する中、資金調達が不可能になったリーマンに残された道は倒産しかありませんでした。この決断が発表された瞬間、ニューヨーク市場は凍り付き、ダウ平均株価は当時の過去最大の下落幅を記録しました。

パニックの連鎖反応

リーマンの倒産は、他の金融機関にも致命的な影響を与えました。この日を境に、世界中の銀行が「あの銀行も実は危ないのではないか?」と互いに疑い出し、金融市場の血液である「お金の循環」が完全にストップしてしまったのです。これを信用収縮*13と呼びます。

*12 モラルハザード:倫理的欠如とも訳され、救済を前提に無責任なリスクを取る行為。金融機関が「国が必ず助ける」と過信し暴走するのを防ぐため、当局はあえて破綻を容認する選択を迫られた。

*13 信用収縮:金融機関がリスク回避のために貸出を極端に抑制し、市場の資金流通量が急減すること。実体経済の血流が止まるため、優良企業までもが運転資金枯渇で連鎖倒産する危機を招く。

世界の株価暴落が投資家に与えた衝撃

リーマンの破綻を受け、世界の株式市場はパニック的な売りを浴びせられました。これは単なる調整ではなく、「全資産の投げ売り」に近い状態でした。投資家たちは、どこにどれだけの損失が隠れているか分からない恐怖から、あらゆる資産を現金化しようと急ぎました。

日経平均株価の記録的な暴落

日本も例外ではありませんでした。ニューヨークの暴落はそのまま東京市場へと波及し、日経平均株価*14は激しく値を下げました。2009年3月には、バブル崩壊後の安値を更新し、7,000円台(7,054円98銭)という歴史的な低水準まで叩き売られました。多くの個人投資家が資産を失い、将来への不安から消費は冷え込みました。

投資家マインドの完全な萎縮

この暴落の恐ろしい点は、優良な企業の株までもが売られたことです。「業績に関わらず、とにかく現金が必要だ」という機関投資家*15の都合で売られたため、市場の秩序は完全に崩壊しました。投資家たちはこの経験から「市場は一瞬で消え去ることもある」という教訓を学び、その後長年にわたってデフレマインド*16が定着することとなりました。

*15 機関投資家:顧客から預かった多額の資金を運用する法人。年金基金や保険会社等が該当し、その巨額の売買動向は市場のトレンドを決定づけるが、有事には暴落の加速要因にもなる。

*16 デフレマインド:将来も物価は上がらず不安であるという心理。この意識が定着すると個人は消費を控え、企業は投資や賃上げを躊躇するため、経済の自律的成長が妨げられる実務的課題を招く。

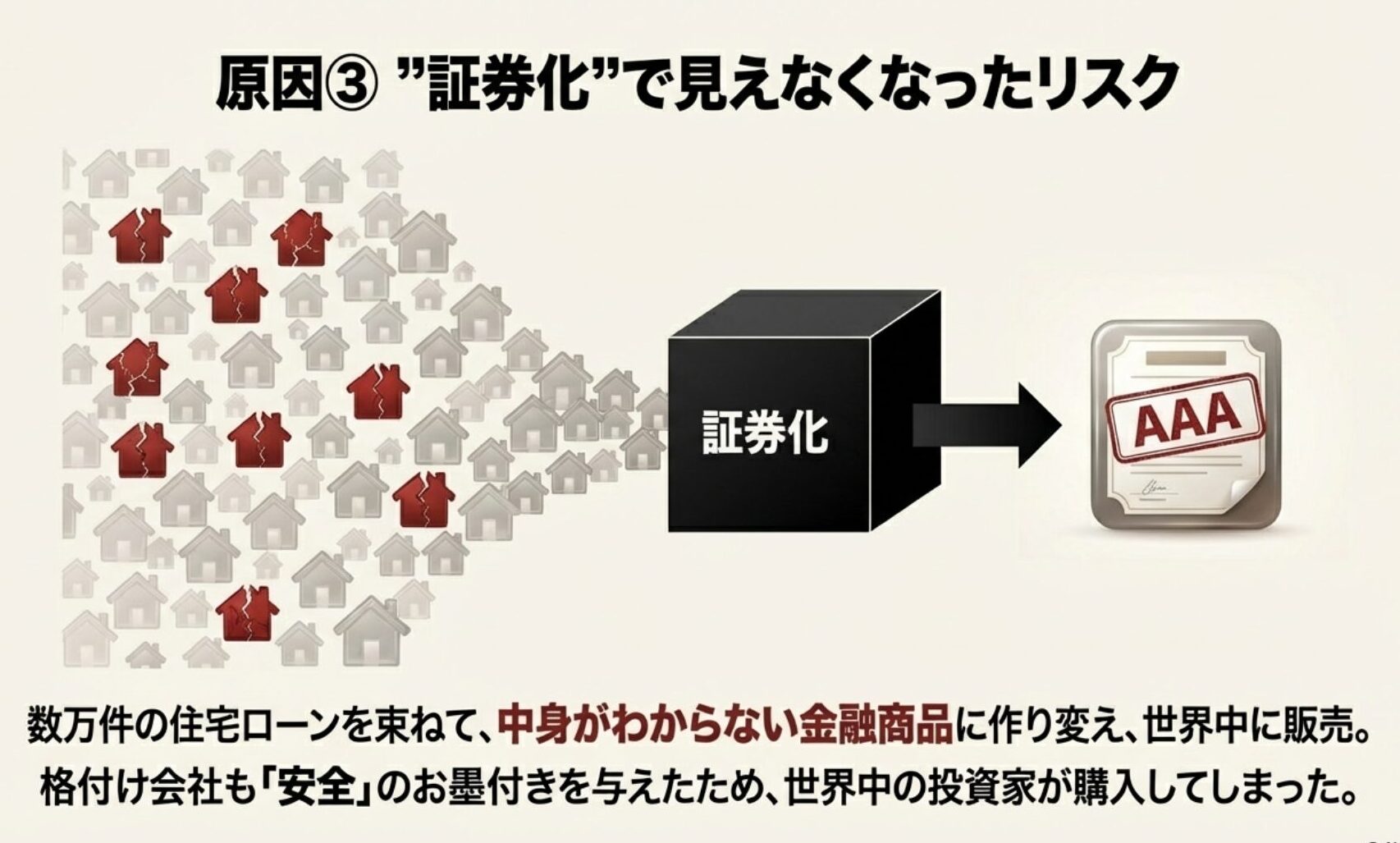

わかりやすく解説する証券化商品のリスク

なぜアメリカの一角で起きた住宅ローンの焦げ付きが、これほどまでに世界中を巻き込んだのか。その犯人が「証券化*17」という仕組みです。投資銀行は、ローンを一つの「商品」として再構成して投資家に売っていました。これが住宅ローン担保証券(MBS)*18や債務担保証券(CDO)*19と呼ばれるものです。

ブラックボックス化された中身

証券化の最大の問題は、「中身が何だかわからなくなった」ことです。例えば、一箱のミカンの中に数個の腐ったミカンが混ざっていても、それをジュースにしてしまえば、飲む側には判別できません。格付け会社がそのジュースに「最高ランク」のお墨付きを与えたため、世界中の銀行がこぞって購入しました。バブルが弾けた時、投資家は「手元のジュースは全部毒入りかもしれない」と恐怖し、資産価値はゼロと見なされるしかありませんでした。

*18 住宅ローン担保証券(MBS):多数の住宅ローンを裏付けとして発行される証券。原資産であるローンの返済原資が利回りの源泉となるが、焦げ付き発生時には証券価値が暴落するリスクを直接的に負う。

*19 債務担保証券(CDO):社債やローン等の多様な債務を組み合わせて証券化した商品。構造が複雑すぎて適正価格の算出が不可能となり、市場の機能不全を招いた。

世界恐慌と比較される金融危機の深刻さと規模

リーマンショックは「100年に一度の危機」と呼ばれます。その規模と深刻さは、1929年に発生した世界恐慌*20と比較されるほどでした。当時の世界のGDP(国内総生産)*21は戦後初めてマイナス成長を記録し、世界中の国々が同時に沈没していくような光景が広がりました。なお、経済安定化のためにIMF(国際通貨基金)*22などの国際機関も奔走することになります。

グローバル経済の心停止

リーマンショックは世界の心臓部であるニューヨークの金融システムが心停止を起こしたため、血液が世界中に届かなくなったのです。主要先進国だけでなく、新興国までもが外資の引き揚げにより深刻な打撃を受けました。

長引く傷跡と構造の変化

各国の政府は、市場を信じすぎたことの反省から、銀行に対する規制を極めて厳しくしました。また、この時に失われた若者の雇用や所得格差の拡大は、その後の政治的な混乱を招く一因になったとも分析されています。文字通り、歴史の転換点となった事件だったのです。

*21 GDP(国内総生産):一定期間内に国内で生み出された付加価値の合計。国の経済力や豊かさを測る最重要指標であり、その急減は雇用喪失や国民生活の困窮を直接的に意味する。

*22 IMF(国際通貨基金):世界の通貨安定と経済成長を支援する国際機関。危機発生時には加盟国へ資金供給や政策助言を行い、連鎖的危機時の国際協調を主導する。

日本経済への影響と輸出依存構造の脆弱性

日本の銀行は、幸か不幸かサブプライム関連商品にはそれほど深く手を出していませんでした。それにも関わらず、日本のGDPの落ち込み幅は欧米諸国を上回りました。最大の要因は、日本経済が極端な「輸出依存型」だったことにあります。

世界的な需要消失と円高のダブルパンチ

世界中で消費が完全に凍りつきました。特にアメリカやヨーロッパの人々が車や家電のローンを組めなくなったことで、日本の主力製品がパッと売れなくなりました。さらに、世界がパニックになる中で「消去法で安全そうな円」が買われ、1ドル=80円台という超円高*24が進行しました。銀行は過去のバブル崩壊による不良債権*23処理の教訓を活かしていましたが、実体経済への打撃は避けられませんでした。

| 年度 | 実質GDP成長率 | 有効求人倍率 | 主な出来事 |

|---|---|---|---|

| 2007年度 | +1.7% | 1.02倍 | いざなみ景気の終盤 |

| 2008年度 | -3.2% | 0.77倍 | リーマンショック発生 |

| 2009年度 | -2.7% | 0.45倍 | 戦後最悪の不況・失業率ピーク |

*24 円高:外貨に対して円の価値が相対的に上昇すること。海外での製品価格上昇を招き、輸出企業の国際競争力と利益を著しく低下させる。

派遣切りや年越し派遣村が象徴する社会問題

生産が激減した製造業の現場では、企業が真っ先に手を付けたのが「非正規雇用*25者の削減」でした。これが社会現象となった「派遣切り*26」です。2008年末、行き場を失った人々を救うために日比谷公園に開設された「年越し派遣村」は、日本の格差社会とセーフティネットの欠如を世の中に突きつけました。当時の公的統計によると、完全失業率*27は2009年7月に5.7%という戦後最悪の数字を記録しています。

*26 派遣切り:派遣契約を期間途中で解除、あるいは更新しないこと。リーマン直後は製造業を中心に横行し、住居(寮)を失う「ホームレス化」をセットで引き起こした。

*27 完全失業率:働く意欲があるが職に就けていない人の割合。経済停滞の深刻さを表す指標であり、その急上昇は社会保障費の増大や消費のさらなる冷え込みという負の連鎖を引き起こす。

子供でもわかる当時の経済対策とエコポイント

火を消すために、政府と日本銀行はなりふり構わず動き出しました。金利をほぼゼロまで下げるのはもちろんのこと、政府は冷え切った家庭の財布を刺激するための景気対策を次々と打ちました。その中でも特に知名度が高く、効果があったとされるのが「家電エコポイント制度*28」です。

消費を無理やり動かしたポイントの力

エコポイント制度は、省エネ性能の高いテレビや冷蔵庫を買うとポイントがもらえる仕組みでした。また、定額給付金*29の支給や、雇用調整助成金*30の拡充なども行われ、さらなる失業の拡大を食い止める努力がなされました。

主な当時の景気対策

- 家電エコポイント:地デジ対応テレビなどの購入を促進

- エコカー補助金:新車買い替えで10万円〜25万円の補助

- 定額給付金:国民一人当たり1万2000円(子供・高齢者は2万円)を支給

- 雇用調整助成金の拡充:会社を休ませる際の休業手当を国がサポート

*29 定額給付金:景気低迷期に家計の消費を直接的に喚起するため、全国民に一律現金を支給する措置。リーマン後の閉塞感を打破し、少しでも内需を活性化させる目的があった。

*30 雇用調整助成金:不況時に従業員を解雇せず休業させた企業に休業手当を助成する制度。失業率上昇を抑え、企業の再起に必要な熟練労働者の流出を防ぐという役割を担う。

その後の経済回復と二番底回避のプロセス

どん底の状態から日本経済が抜け出すきっかけを作ったのは、皮肉にも日本国内ではなく、お隣の中国でした。中国政府が発表した「4兆元」という巨額のインフラ投資が、世界中の需要を掘り起こしました。これにより、日本の輸出が真っ先に息を吹き返し、最悪のシナリオであった「景気が再び底を打つ二番底*31」は回避されました。

デフレと円高という「長い後遺症」

表面的な数字が回復しても、日本経済には深い後遺症が残りました。歴史的な円高はその後も続き、中央銀行による金融緩和*32への期待が高まりました。この状況を打破するために登場したのが、後に「アベノミクス*33」と呼ばれる大規模な経済政策だったのです。

*32 金融緩和:中央銀行が供給量を増やすことで市場金利を下げ、企業投資や株価を支える政策。デフレ脱却と景気刺激の主要手段であり、当時の深刻な不況からの脱出を支えた。

*33 アベノミクス:2012年末から行われたデフレ脱却を目指す経済政策。大規模な金融緩和、財政出動、成長戦略の三本柱で構成され、リーマン後の長期停滞から脱却させる転換点となった。

よくある質問(FAQ)

なぜ米国政府はリーマン・ブラザーズだけを救済せず、倒産させたのですか?

1929年の世界恐慌とリーマンショックの最大の違いは何ですか?

現代において、再び「リーマン級」のショックが起きる可能性はありますか?

リーマンショックが「ビットコイン」誕生のきっかけになったというのは本当ですか?

もし明日、リーマン級の暴落が起きたら個人はどう行動すべきですか?

リーマンショックとは、簡単に理解するためのまとめ

リーマンショックとは、アメリカの無茶な住宅ローンバブルが弾け、その爆風が複雑な金融商品を通じて世界中の銀行を破壊し、日本の輸出産業や人々の暮らしを直撃した大災害のことです。単なる過去のニュースではなく、今の私たちの働き方や、日本銀行が進める金利政策などにも密接に関わっている出来事です。

リーマンショックの重要ポイント

- 原因:サブプライムローンという「質の悪い借金」が焦げ付いたこと

- 拡散:「証券化」によってリスクが世界中にバラ撒かれていたこと

- 日本:銀行より先に「輸出企業」がダメージを受け、深刻な雇用問題が起きた

- 現在:この時の反省から銀行の規制が強化され、今の経済政策のベースができた

(最終的な投資判断はご自身の責任で行っていただきますようお願い申し上げます。)

- 米国大手投資銀行の破綻が招いた世界的な経済パニック。

- 低金利政策が生んだ住宅バブルと金融工学の過信が根底。

- サブプライムローンの崩壊が金融システムを麻痺させた。

- リーマン倒産により世界中で銀行間の信用収縮が発生した。

- 日本は輸出依存構造ゆえに欧米諸国を上回る打撃を受けた。

- 深刻な派遣切りが発生し派遣村等の社会問題が顕在化した。

- エコポイント等の大規模な景気対策で戦後最悪の不況に対抗。

- 中国の巨額投資が需要を喚起し景気二番底の回避に成功。

- 不況の反省が現代の金融規制やアベノミクスの礎となった。