ニュースを見ていると、日本の借金が1000兆円を超えたという話をよく耳にしますよね。これだけ巨額な借金があると、一体誰がそのお金を貸しているのか、つまり「日本の国債を誰が買ってるのか」という疑問が湧いてくるのは自然なことだと思います。

この記事では、国債の保有者内訳やその仕組み、さらには今後金利が上がった際のリスクなど、私たちが知っておくべき情報を整理してお伝えします。

難しい専門用語もできるだけ噛み砕いてお話しするので、これからの日本経済の輪郭を一緒に掴んでいきましょう。

- Point日本国債を保有している主な組織とその割合

- Point日本銀行が市場の半分以上の国債を買い続けている理由

- Point金利が上昇したときに私たちの暮らしや財政に起きること

- Point個人向け国債がこれからの時代に注目されるメリット

- 「国の借金」のニュースを見て破綻リスクを不安に感じる方

- 利上げが住宅ローン返済等に与える影響を正しく知りたい方

- 預金以外の安全な資産運用として国債に関心がある個人の方

日本の国債を誰が買ってる?保有者別の内訳と仕組み

国債の保有構造を読み解くことは、日本経済の「健康診断」をするようなものです。まずは、国債そのものの種類と、誰がどのような目的で持っているのかという基礎知識から整理していきましょう。

建設国債と赤字国債の違いや発行の仕組み

私たちが「国債」と呼んでいるものには、実は法律上の根拠によって大きく2つの種類があります。これを知ることは、国の借金の性質を理解する第一歩です。

まず一つ目が「建設国債」です。これは財政法*1第4条に基づき、道路や橋、ダムなどのインフラ整備を目的として発行されます。これらの施設は将来の世代も利用するため、その建設費を将来世代にも負担してもらうという「世代間の公平」という論理が背景にあります。この建設国債には、耐用年数に合わせて60年かけて完済する「60年償還ルール*2」が適用されているのも大きな特徴です。

一方で、より大きな課題とされているのが「赤字国債(特例国債)」です。こちらは建設国債を発行してもなお歳入が足りない場合に、その年度限りの特例法*3を制定して発行されるものです。主に社会保障費*4や人件費などの、形として残らない「消費的支出」の穴埋めに使われます。1965年に戦後初めて発行されて以来、1975年からは大量発行が常態化し、1994年度からは途切れることなく発行され続けています。

知っておきたい国債の分類まとめ

- 建設国債:将来の資産(インフラ)を作るための借金。財政法で認められている。

- 赤字国債:日々の運営費(社会保障など)のための借金。毎年、特例法が必要。

現代の日本において、発行残高がこれほど膨らんだ主因は、この赤字国債にあります。将来に資産を残さない「消費」のための借金が積み重なっている現状は、私たちがしっかりと見つめていくべきポイントだと言えます。

なお、国の収支バランスについては、別記事「プライマリーバランスの黒字化は意味ない?理由と論点を解説」もあわせて参照してください。

*2 60年償還ルール:国債の発行から60年で完済を目指す仕組み。公共施設の平均耐用年数に基づき、借換債を使いながら元本を減らしていく。

*3 特例法:特定の目的や期間に限って効力を持つ法律。赤字国債の発行には、財政法4条の例外として毎年度この法律の制定が必要となる。

*4 社会保障費:年金、医療、介護、子ども・子育て支援などに充てられる公的支出。日本の一般会計予算において最大の支出項目となっている。

シンジケート団から異次元緩和へ続く発行の歴史

日本の国債市場が今の姿になるまでには、興味深い歴史的な変遷があります。かつて、国債の主な買い手は国内の民間金融機関でした。

昭和の時代には「国債引受シ団(シンジケート団)*5」と呼ばれる銀行や証券会社の連合体が、政府から割り当てられた国債を引き受ける「護送船団方式*6」が取られていました。この頃は、市場で自由に売買するというよりも、銀行が預金者の資金を背景に国債を支えていた時代と言えるでしょう。

その後、金融自由化が進み、国債はオークション形式の公募入札制度*7へと移行しました。そして2013年、日本の金融史上最大の転換点とも言える「異次元緩和」が始まります。デフレ*8脱却を目指し、日本銀行が市場から猛烈な勢いで国債を買い入れ始めたのです。日銀が指定した利回りで無制限に買い取る「指値オペ*9」などを駆使し、長期金利を極限まで抑え込む「イールドカーブ・コントロール(YCC)*10」も導入されました。

この異次元緩和の結果、市場の主役は民間から日銀へと完全に移り変わりました。この時期の政策については、こちらの記事「アベノミクスとは簡単に解説!三本の矢の成果や失敗、現状を分析」で詳しくまとめています。

2024年に入り、日銀はマイナス金利解除*11やYCCの撤廃など、ようやく政策の正常化にかじを切りましたが、10年以上に及ぶ大規模緩和が残した「日銀が半分以上を持つ」という特異な構造は、今もなお日本経済の大きな特徴として残っています。

*6 護送船団方式:行政が最も経営力の弱い企業を基準に業界を保護・規制する手法。かつての金融界で、銀行の経営破綻を防ぐために取られた。

*7 公募入札制度:発行条件を市場での競争入札によって決める仕組み。投資家が希望する利回りや金額を提示し、透明性の高い価格形成が行われる。

*8 デフレ:物価が持続的に下落し、貨幣価値が上がる現象。消費の停滞や企業の収益悪化を招き、経済活動を縮小させる要因となる。

*9 指値オペ:日銀が指定した利回りで国債を無制限に買い取る操作。特定の金利水準を維持するために行われる金融調節の強力な手段。

*10 イールドカーブ・コントロール(YCC):短期から長期までの金利を一定の水準に誘導する政策。日銀が長期金利の目標値を設定し市場を直接操作する。

*11 マイナス金利解除:民間銀行が日銀に預ける預金の一部に利息を課す政策を終了すること。大規模緩和からの転換を象徴する重要な動き。

日本銀行が保有する国債の内訳とその目的・現状

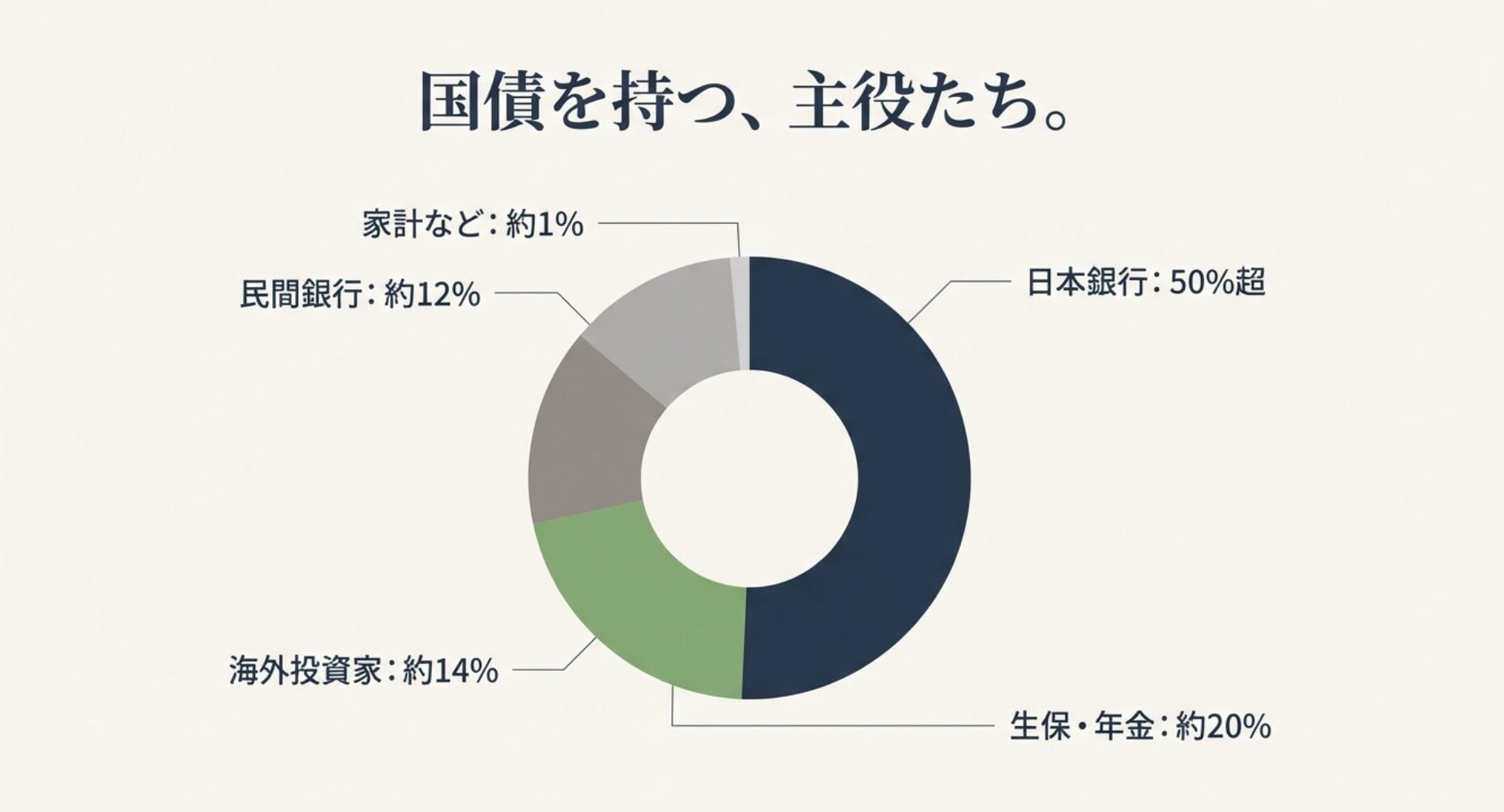

現在、日本国債の最大の保有者は、紛れもなく日本の中央銀行である「日本銀行」です。

最新のデータでも、その保有シェアは50%を優に超えるという圧倒的な規模に達しています。なぜこれほどまでに日銀が国債を買う必要があったのでしょうか。その最大の目的は、世の中に供給するお金の量(マネタリーベース*12)を増やし、強力な金利抑制を通じて景気を刺激することにありました。

日銀は政府から直接国債を買うことは法律で原則禁止されているため、あくまで市場から買い取っています。これを買いオペレーション*13と呼びます。日銀が国債を買い取ると、代金として銀行が持つ日銀当座預金*14の残高が増え、理論上はそれが企業や個人への貸し出しに回ることで経済が活性化するというシナリオでした。しかし、副作用として市場に流通する国債が極端に少なくなり、国債価格が市場原理で決まらなくなる「市場機能の麻痺」が長らく問題視されてきました。

*13 買いオペレーション:日銀が市場から国債などを買い入れ、現金を供給する操作。通貨量を増やし、金利を低下させる効果がある。

*14 日銀当座預金:民間金融機関が日本銀行に開設している預金口座。銀行間の決済や準備預金制度、日銀との取引の決済手段として利用される。

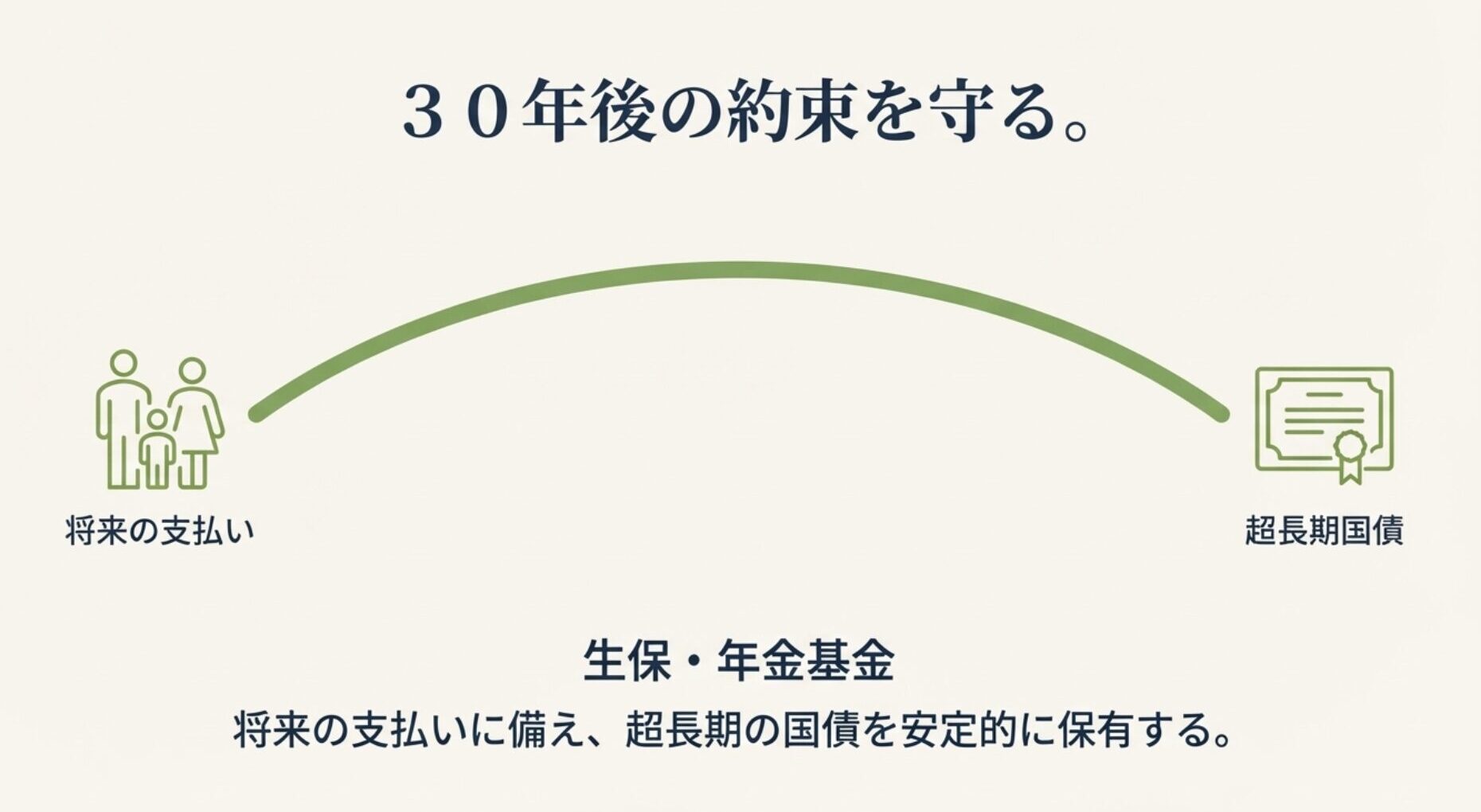

生命保険会社や年金基金が超長期債を保有する理由

日銀に次いで重要な保有主体が、生命保険会社や年金基金といった「機関投資家*15」です。彼らの保有割合は合わせて2割程度ですが、その投資スタイルは非常に特徴的です。彼らが好んで買うのは、満期が20年、30年、さらには40年という「超長期債」です。なぜこれほど長い期間の借金を背負ってくれるのでしょうか。その答えは、彼らが抱える「負債」の性質にあります。

生命保険会社は、顧客に対して数十年後に保険金を支払うという長期の約束をしています。そこで、支払い時期に合わせて、同じく数十年後に満期が来る国債を持つことで、将来の収支を一致させる「ALM(資産負債の総合管理)*16」という手法を徹底しているのです。私たちの年金を運用するGPIF*17も同様の考え方で、将来の備えとして安定した利息収入が見込める国債を組み入れています。過去には逆ざや*18が懸念された時期もありましたが、市場におけるスタビライザー*19としての役割も重要です。

*16 ALM:将来の支払い(負債)に合わせて、資産の運用期間やリスクを調整する手法。金融機関の健全性維持に不可欠。

*17 GPIF:公的年金の積立金を運用する世界最大級の投資組織。将来の年金資産を守るため、国内外の株や債券に分散投資を行っている。

*18 逆ざや:資産の運用利回りが、調達コストや顧客への約束利回りを下回る状態。過去の高い予定利率が収益を圧迫する要因となった。

*19 スタビライザー:経済の変動を自動的に和らげ、安定させる仕組みや存在。国債市場では金利上昇時に買い増す国内機関がこの役割を果たす。

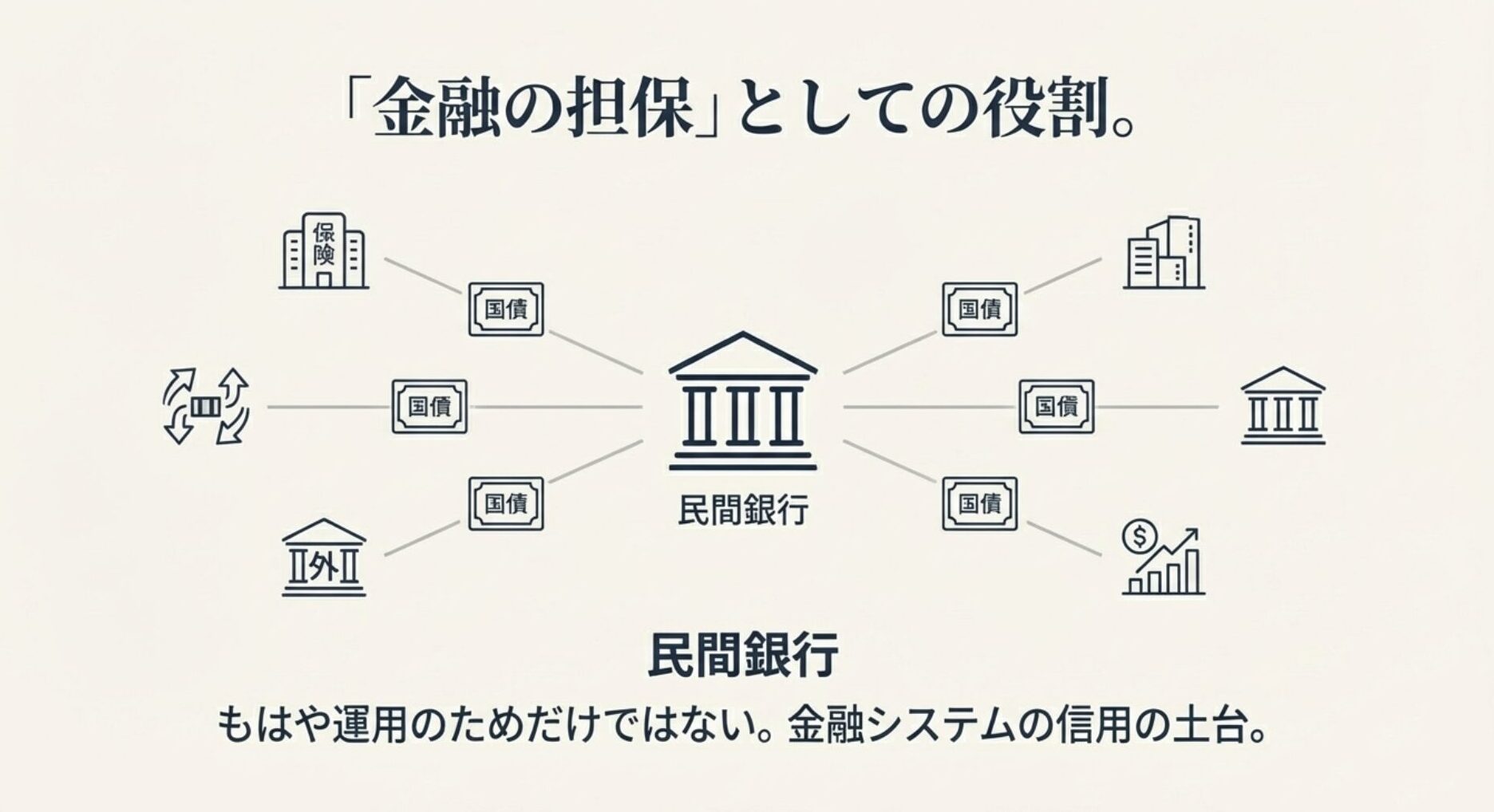

民間銀行が保有する国債の役割と担保としての需要

かつては国債の4割以上を持っていた民間銀行ですが、現在その保有比率は10%台まで低下しています。しかし、銀行にとって国債は「運用資産」としてだけでなく、「極めて流動性の高い担保」として決定的な役割を果たしています。

例えば、銀行が日銀から資金を借りる際や、証拠金のやり取り、さらにはデリバティブ*20取引の証拠金*21として、国債は最高ランクの安全資産として差し入れられます。また、国際的な規制(バーゼルIII*22など)により、銀行は万が一の事態に備えて、すぐに換金できる高品質な液体資産*23を一定割合持っておく義務があります。国債はその代表格です。

銀行の投資行動の変化

長期金利が1%を超えるような局面になると、再び魅力的な投資先として捉え直すようになります。預金として預かっている莫大な資金をどこで運用するか。その選択肢として、国債回帰の動きが今後強まる可能性があります。

*21 証拠金:取引の履行を保証するために預ける担保金。特にデリバティブ取引において、損失発生時の支払い能力を担保するために必要。

*22 バーゼルIII:国際的に活動する銀行の健全性を高めるための自己資本規制。金融危機の再発を防ぐため資本の質や量の引き上げを求めている。

*23 高品質な液体資産:市場が混乱しても速やかに、価値を損なわず現金化できる資産。国債がその代表であり、銀行に保有が義務付けられている。

海外投資家による売買が市場価格に与える影響

海外投資家が日本の国債を保有している割合は14%程度にとどまります。米国債の海外保有比率が約3割であることを考えると、日本は「自国民で借金を消化できている」という特徴があります。

しかし、この14%という数字以上に、彼らが市場に与えるインパクトは絶大です。なぜなら、彼らは長期保有する国内勢とは異なり、「短期的な利益」を求めて活発に売買を繰り返すからです。

特に海外のヘッジファンド*24などは、日本の金融政策の変更を敏感に察知し、先物取引*25市場で一気に「国債売り」を仕掛けてくることがあります。日銀が市場介入を弱めている現在、彼らの売り圧力は実際に長期金利を押し上げる大きな要因となります。また、通貨ベーシス・スワップ*26などの仕組みが市場の流動性*27に影響を与えることもあります。

*25 先物取引:将来の特定の日に、あらかじめ決めた価格で売買することを約束する取引。価格変動リスクの回避や投機に利用される。

*26 通貨ベーシス・スワップ:異なる通貨を一定期間交換し、その間の金利や手数料をやり取りする取引。外貨調達コストの調整に利用される。

*27 流動性:資産を市場でスムーズに現金化できる度合い。買い手と売り手が常に存在し、大きな価格変動なく売買できる性質のこと。

国債を誰が買ってるか知ると見えてくるリスクと将来

これまで保有者の内訳を見てきましたが、気になるのはやはり「将来どうなるのか」という点ですよね。2024年以降の金利上昇は、長らく止まっていた時計の針を動かし始めました。私たちの生活に直結するリスクと、明るい展望の両面を探ってみましょう。

金利上昇で日本がやばいと言われる理由と財政への影響

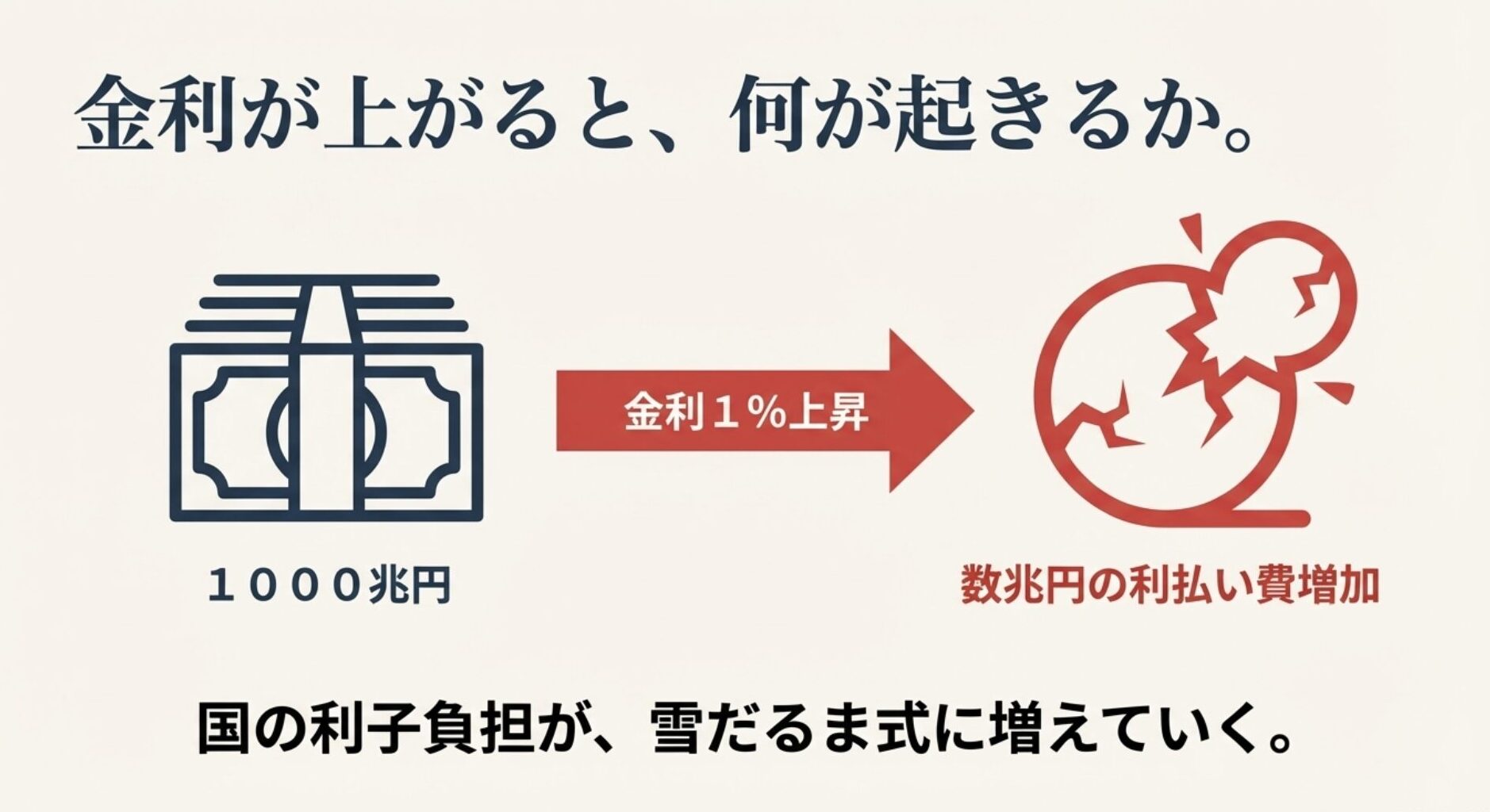

インターネットやSNSで「金利が上がると日本は破綻する」といった極端な言説を見かけることがありますが、その根拠の多くは政府の「利払い費」の増大にあります。2025年現在、日本の公債残高*28は1000兆円を超えています。

これだけ巨額の借金があると、仮に金利が1%上昇するだけで、将来的に国が支払うべき利子の負担が数兆円規模で増える計算になります。また、金利上昇は住宅ローンの変動金利を押し上げる要因にもなります。今後の金利の見通しについては、こちらの記事「政策金利はどこまで上がる?2028年までの予測と住宅ローンへの影響」も読むと、背景がより立体的に理解できます。

財政への主なリスク要因

- 予算の硬直化*29:利払い費が増えると、子育て支援や防衛費、災害対策などへの予算配分が難しくなる。

- 円安の加速:もし利上げが不十分で他国との金利差が埋まらなければ、さらなる円安を招き、輸入物価が高騰する恐れがある。

*29 予算の硬直化:利払い費などの義務的支出が増え、政策的に使えるお金が減ること。景気対策や社会保障などへの対応が困難になる。

国債の暴落は起きるのか?買い手不在のリスクを検証

日銀が国債の購入額を減らす「テーパリング*30」を進める中で、最も懸念されるのが「買い手がいなくなって国債価格が暴落する」という事態です。しかし、現時点での専門家の共通認識としては、「日本国債が突然暴落する可能性は低い」という見方が大勢を占めています。

その最大の理由は、日本国債の保有者の約9割が「国内勢」であるという事実です。ギリシャなどの過去の債務危機*31では、海外投資家が一斉に資金を引き揚げたことで暴落が起きました。しかし日本の場合は、自国の銀行や保険会社が預金者や契約者の資金を守るために国債を保有しており、パニック的な売りを出しにくい構造があります。

*31 債務危機:国が債務の返済ができなくなる、またはその懸念から金利が急騰する事態。過去にはギリシャなどで起き、世界経済を混乱させた。

個人向け国債のメリットと金利上昇局面での活用法

これまで「金利が低すぎて買う意味がない」と言われてきた個人向け国債ですが、2025年現在はその魅力が再評価されています。特に注目すべきは「変動10年(第3世代)」という商品です。

この商品の最大の特徴は、半年ごとに適用金利が見直されることです。市場の長期金利が上がれば、それに追随して受け取れる利子も増えていきます。銀行の普通預金金利がなかなか上がらない中で、市場の実勢を反映してくれるこの仕組みは、インフレ*32対策としても有効です。また、預金保険制度(ペイオフ)*33を気にせず運用できる点もメリットです。

*33 預金保険制度(ペイオフ):銀行が破綻した際、預金者を保護する制度。1金融機関につき元本1000万円とその利息までが保護の対象。

日銀の政策修正で変わる今後の国債保有者構造の予想

今後の数年間で、日本国債の保有者構造は大きな「地殻変動」を起こすと予想されます。日銀が肥大化したバランスシート*34を縮小させていく中で、これまで日銀が独占していたシェアを、民間部門が再び取り戻していくプロセスが始まります。これを市場の「正常化」と呼び、日本が自立した経済運営を行えるかどうかが試される、真の出口戦略*35の正念場になると言えるでしょう。

*35 出口戦略:異例の金融緩和から、金利引き上げなどを通じて通常の政策状態へ戻す手法。市場の混乱を最小限に抑える舵取りが求められる。

銀行預金に眠る個人資産と国債市場へのシフトの可能性

日本には2000兆円を超える家計金融資産*36がありますが、その半分以上がいまだに「現金・預金」の状態です。こうした危機感から、わずかでも金利がつく資産へのシフト、いわゆる「貯蓄から投資へ」の動きが加速しています。個人のマネーリテラシー*37が高まることが、結果として日本の国債市場を盤石なものにする最大の防御策になるのかもしれません。

*37 マネーリテラシー:お金に関する知識や判断力。資産運用や経済の仕組みを理解し、主体的に生活設計を行うために不可欠な能力。

よくある質問(FAQ)

日本が借金まみれなのに破綻しないと言われるのはなぜですか?

金利が上がると住宅ローンの返済額もすぐに増えるのでしょうか?

日銀が持っている国債を「帳消し」にすれば借金問題は解決しませんか?

金利上昇局面で、個人は普通預金から国債へ資金を移すべきですか?

日本の国債を誰が買ってるのか最新動向のまとめ

| 保有主体 | 現在のシェア | 今後の動向予想 | 私たちの生活への影響 |

|---|---|---|---|

| 日本銀行 | 50%超 | 段階的に減少(正常化) | 金利が市場原理で動き出す |

| 生保・年金 | 約20% | 金利上昇で買い増し意欲増 | 年金・保険運用の安定化 |

| 民間銀行 | 約12% | 運用資産として回帰の可能性 | 預金金利やローン金利の変動 |

| 海外投資家 | 約6.6% | 短期的な売買で金利を動かす | 一時的な円安や金利急騰のリスク |

| 家計(個人) | 約1% | 「変動10年」中心に拡大期待 | 個人の資産形成の選択肢に |

(出典:財務省『国債等の保有者別内訳』)

日本の国債を誰が買ってるのか、その実態を知ることは、私たちがどのようなリスクの中にあり、どのようなチャンスがあるのかを理解することに他なりません。

この記事が、ニュースの向こう側にある日本経済の輪郭を掴むための一助となれば幸いです。正確な情報は常に公式サイトや信頼できる専門家の意見を参考にしつつ、最終的な判断はご自身の責任で行ってくださいね。

最後までお読みいただき、本当にありがとうございました。

- 日銀が国債の過半数を保有し金利を強力に抑制してきた。

- 国内の機関投資家は負債の性質に合わせて超長期債を持つ。

- 銀行にとって国債は重要な担保であり、常に保有需要がある。

- 9割が国内保有のため、パニック的な暴落リスクは極めて低い。

- 金利が1%上がると国の利払い負担は数兆円規模で増大する。

- 個人向け国債(変動10年)は市場金利の上昇に追随する。

- 日銀の正常化により市場の主役は民間へ戻りつつある。